2.2. Transmettre à une fondation dans les meilleures conditions pour optimiser l’engagement

2.2.2. Quelle stratégie en matière successorale

Legs universel à une FRUP avec charge de délivrer des legs particuliers à d’autres gratifiés

Solution d’ingénierie particulièrement adaptée à une personne sans héritier en ligne directe, souhaitant gratifier en premier lieu une fondation et un proche (tels que cousins, neveux…) voire un tiers en second lieu.

Le projet consiste à procéder à un legs universel à une fondation, à charge pour elle de délivrer des legs particuliers nets de droits de mutation à un second gratifié, ce qui permet de minorer le coût global des droits.

Description de l’opération :

Legs universel complété de legs à titre particulier :

- Dans le cadre d’un legs universel, le testateur dispose de l’intégralité de son patrimoine au profit du légataire, lequel a vocation à recueillir « l’universalité des biens que son testateur laisse à son décès ».

- Le légataire est une FRUP : la transmission de l’intégralité du patrimoine légué se fait donc en totale exonération de droits de succession.

- Conjointement à la rédaction du legs universel, le testateur procède à la rédaction de legs particuliers à un ou plusieurs héritiers choisis.

- A l’ouverture de la succession, les biens sont donc transmis à la fondation, cette dernière ayant à charge de transmettre à son tour au(x) légataire(s) particulier(s) la part qui lui est due.

Exemple pratique :

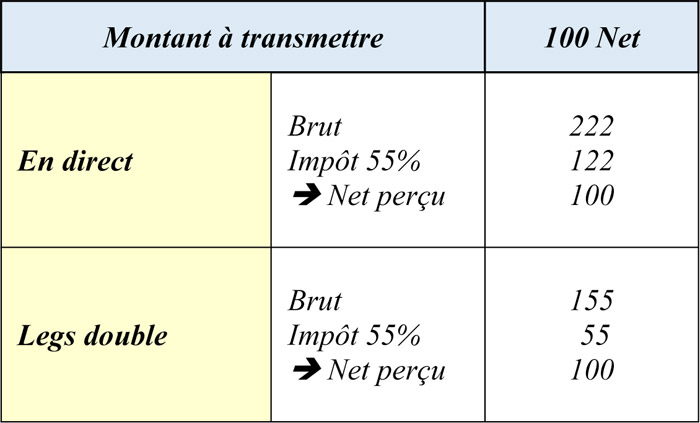

Cette opération génère une forte économie d’impôt :

- En effet, si le testateur décide d’attribuer 100 K€ nets à un neveu, la transmission devra être de 222K€ puisque taxée à l’impôt forfaitaire sur les successions de 55% [222 x (1-0,55) = 100]

- Si le légataire universel est une fondation, cette dernière ne paie pas de droits de mutation sur la succession reçue. La fondation procède ensuite à une donation aux héritiers désignés.

- L’héritier en recevant 100 de la part de la fondation doit payer 55 de droits. Or, il sera convenu que ces 55 de droits seront prélevés sur le montant de la succession reçue par la fondation, et donc payés par la fondation.

- Ainsi, une transmission nette de 100 à un héritier choisi coûte en droits de succession 55 en passant par une fondation au lieu de 122 en direct. L’économie de droit de succession est donc de 67.

Don opéré sur succession par des héritiers

Lors d’une succession, les dons effectués à des oeuvres n’entrent pas dans l’assiette des droits payés par les héritiers.

Les bénéficiaires d’une succession ou d’un legs qui procèdent dans les 6 mois du décès à un don en faveur d’une Fondation Reconnue d’Utilité Publique bénéficient d’un abattement correspondant à la valeur de ce don pour le calcul des droits de succession qui leur incombent.

C’est une disposition de la loi du 1er août 2003 qui crée la possibilité d’un « don opéré sur une succession » et qui est codifiée à l’article 788–III du CGI36.

Précisions de l’instruction :

- La nature du don : il doit être effectué à partir des biens reçus du défunt. Toutefois, il est admis que les sommes d’argent ne soient pas limitées au montant des liquidités reçues du défunt.

- La forme du don : la libéralité doit être effectuée dans les 6 mois suivant le décès.

- L’abattement :

- valeur nominale du don dans l’hypothèse de don de sommes d’argent.

- valeur des biens remis à l’organisme bénéficiaire évalués à la date du décès dans le cas d’un don en nature.

Nota : Il existe différents types de frais en dehors des droits de succession à régler lors de la régularisation d’un acte de donation. Ces frais sont constitués par les honoraires du notaire, ainsi que par les droits d’enregistrement. Dans le cas particulier d’une donation portant sur un bien immobilier, il faudra réaliser des formalités de publicité foncière.

Régimes spéciaux : la dation en paiement / l’assurance vie

1. Opérer une dation en droit de succession

Depuis 1968, il est possible d’opérer une dation* en paiement de droits de donation ou de succession (ou encore d’ISF). La loi Malraux (article 1716 bis et 1723 ter du CGI), prévoit que tout héritier, donataire ou légataire peut s’acquitter des droits de succession par la remise d’oeuvres d’art, de livres, d’objets de collection ou de documents de haute valeur artistique ou historique.

Cette procédure exceptionnelle de règlement des droits est subordonnée à l’agrément de la Commission interministérielle pour la conservation du patrimoine artistique national. La décision fixe la valeur libératoire qu’elle reconnaît aux biens offerts en paiement. La dation en paiement n’est parfaite que par l’acceptation de ladite valeur par l’intéressé.

C’est un système équitable qui permet au contribuable d’éteindre sa dette et à l’Etat d’enrichir les collections publiques. La dation a permis notamment la création du musée Picasso à partir des oeuvres remises en dation par les héritiers de l'artiste.

2. Désigner une Fondation bénéficiaire d’un contrat d’assurance-vie

L’assurance vie est un produit d’épargne et de transmission. Au moment du décès, elle permet le versement du capital à un bénéficiaire désigné lors de la signature du contrat. Sous certaines conditions37, les sommes portées sur un contrat d’assurance vie ne sont pas prises en compte dans le calcul de la succession, c’est à dire qu’elles ne sont pas soumises aux dispositions concernant les héritiers réservataires.

En ce sens, l’assurance vie constitue un moyen de contourner la réserve héréditaire à moins que les primes versées n’aient été manifestement exagérées eu égard aux facultés du souscripteur. Ce dernier peut ainsi librement disposer de l’intégralité de ces fonds, qu’il ait ou non des héritiers réservataires.

Il est donc possible de souscrire, à la discrétion des héritiers réservataires, un contrat d’assurance vie au profit exclusif d’une Fondation Reconnue d’Utilité Publique, seule habilitée à recevoir ce type de libéralités. De plus, la FRUP étant exonérée de tout droit de succession, la transmission se fait en totale franchise d’impôt. Ainsi, toutes les sommes qui lui sont données par l’intermédiaire des assurances-vie seront intégralement dédiées aux actions menées par elle conformément à son objet, d’où l’utilisation optimale du legs. Ce mode de transmission est donc à privilégier pour :

- sa discrétion d’une part : l’attribution du contrat d’assurance vie n’a pas à être révélée et le souscripteur est libre de réserver le capital à une fondation sans craindre un éventuel recours des héritiers réservataires,

- son intérêt fiscal d’autre part : la transmission est affranchie de droits de succession et les capitaux sont versés intégralement à l’objet de la fondation.

Par ailleurs, il est important de souligner que le souscripteur ne se dessaisit pas définitivement de ses fonds dans la mesure où il conserve la libre maîtrise de son épargne toute sa vie durant. Il est ainsi libre de disposer de son argent en cas de besoin et sans contrainte eu égard du bénéficiaire désigné, la fondation en l’espèce (sauf si elle est acceptante). C'est au moment du décès que tout ou partie des sommes restantes (en conformité avec l'attribution préalablement établie) seront transmises à la Fondation.

______________________________

36. Cf. Annexe 8 : article 788 du CGI.

37. Régime dérogatoire du code des assurances : article L132 12.