Deuxième partie

TRANSMETTRE A UNE FONDATION DANS LES MEILLEURES CONDITIONS POUR OPTIMISIER L'ENGAGEMENT

Initier une démarche philanthropique soulève de nombreuses interrogations, notamment sur le plan patrimonial : quel est le mode d’action le plus approprié ? Quel cadre juridique et fiscal adopter ? Quelles peuvent être les conséquences d’un point de vue successoral ? Comment s’assurer que les dons réalisés seront utilisés à bon escient ? Concrètement, comment s’y prendre ?... Selon le mode d’action retenu, les répercussions d’un acte philanthropique sur le patrimoine sont bien différentes et il est d’autant plus difficile de choisir que les formes de soutien existantes sont nombreuses.

En effet, réaliser un don au profit d’une association ne se traduit pas uniquement par un chèque. Il est possible de faire une donation de titres ou encore de désigner une fondation bénéficiaire d’un contrat d’assurance vie. Dans ce cas, les conséquences juridiques et fiscales seront distinctes de celles d’un legs ou d’une donation temporaire d’usufruit. Ces conséquences seront également différentes si le don est effectué au profit de certains organismes d’intérêt général car il permet alors de bénéficier, depuis la loi TEPA du 21 août 2007, d’une réduction d’ISF, sous certaines conditions. La présence d’héritiers, enfin, va conditionner certaines stratégies.

2.2.1. Quelle stratégie en matière de donation*

|

Les dispositions fiscales contenues dans la loi du 1er août 2003 ont ouvert de nouvelles perspectives pour inciter les personnes physiques ou morales à investir dans le mécénat en l’occurrence au travers de fondations. |

Intérêt du Don pour le donateur privé

Dons ouvrant droit à une réduction de l’impôt sur le revenu

Les dons des particuliers donnent droit à une réduction d’impôt à hauteur de 66 % dans la limite de 20 % de leur revenu imposable avec possibilité de report sur les 5 années suivantes. Le taux est porté à 75 %, plafonné à 495 € en 2008, lorsque le don est affecté à la fourniture gratuite de soins, de repas ou au logement de personnes en difficulté. Il est important de souligner que cesavantages sont exclus du plafonnement global des niches fiscales29 voté en 2008.

A noter que les dons peuvent être des sommes d'argent, mais aussi des dons en nature (par exemple, des oeuvres d'art) y compris « l'abandon exprès de revenus et produits ».

Enfin, les salariés des entreprises sont désormais autorisés à bénéficier des avantages fiscaux pour tous les dons apportés à la fondation de leur entreprise, ou de leur groupe.

Prenons un exemple :

Vous avez un revenu imposable de 40 000 € en 2008. La même année, vous avez effectué des dons auprès de divers organismes :

- 2 600 € à une association scientifique d'intérêt général,

- 2 400 € à la Fondation de France (Reconnue d'Utilité Publique),

- 3 000 € aux Restaurants du coeur (organisme venant en aide aux personnes en difficulté),

- 2 000 € à un candidat aux élections.

Vous bénéficiez en outre d'un report de 1 000 € au titre des dons effectués en 2007, qui excédaient 20 % de votre revenu imposable de 2007.

En 2008, vous pouvez bénéficier d'une réduction d'impôt au titre des dons aux oeuvres, calculée de la manière suivante :

- Le versement aux Restaurants du coeur ouvre droit à une réduction d'impôt qui se détermine en deux phases :

- Pour partie, une réduction d'impôt particulière, égale à 75% des sommes versées dans la limite de 495 €,

soit 371 €.

- Pour le surplus de 2 505 € (3 000 € - 495 €), le calcul de la réduction d'impôt est effectué selon le régime de droit commun.

- Pour le report des dons de l'année 2007 (1 000 €), les dons à une oeuvre d'intérêt général (2 600 €), à une oeuvre d'utilité publique (2 400 €), le surplus du don aux Restaurants du coeur (2 505 €) et le don à un candidat aux élections (2 000 €), soit au total 10 505 € , la réduction d'impôt est calculée sur les versements retenus dans la limite de 20% de votre revenu imposable, soit 40 000 € × 20% = 8 000 € :

- La réduction d'impôt est égale à 8000 € × 66% = 5 280 €.

Au titre de l'ensemble des dons, vous bénéficiez d'une réduction d'impôt globale de :

371 + 5 280 = 5 651 €.

Le report des dons de 2007 est retenu en priorité pour le calcul de la réduction d'impôt. Ce report est totalement utilisé au titre de l'imposition des revenus de 2008.

Les dons effectués en 2008 sont retenus à hauteur de 7 000 € pour le calcul de la réduction (20 % du revenu imposable de 2008 - report des dons de 2007).

L'excédent des dons de 2008 reportable sur les 5 années suivantes (revenus de 2009 à 2013) s'élève à :

9 505 € - (8 000 € - 1 000 €) = 2 505 €.

Dons effectués sur les revenus des produits d’épargne solidaire dits de « partage »

La loi de finances pour 2008 dans son article 12 (amendement « Finansol ») a prévu une incitation fiscale pour les dons effectués sur les revenus des produits d’épargne dits de « partage » (Livrets, FCP, SICAV, assurance vie) dans le cas de versements automatiques à un organisme bénéficiaire (telle une fondation) qui a reçu le label « Finansol ».

Ces versements sont assurés directement par les gestionnaires des fonds d’épargne et, selon le fonds, la part des revenus allouée aux organismes peut être fixe (en général 50% des revenus sont reversés), ou variable (l’épargnant décide de verser 25%, 50%,75% ou 100% des revenus de son épargne).

Le taux du prélèvement libératoire applicable à ces intérêts ou dividendes est alors abaissé à 5% (contre 18% habituellement) auxquels viennent toujours s’ajouter 12,1% de prélèvement sociaux ce qui diminue le taux global d’imposition sur ces revenus de 30,1 % à 17,1 %.

Prenons un exemple :

Mme X place 100.000 € sur un livret solidaire rémunéré à 3%. Son placement lui permet de décider de la part des revenus qui sera reversée à l’ONG de son choix. Elle décide de céder 50% des produits de son épargne soit 1.500 €.

- Dans l’ancien système, l’ONG aurait reçu 1048,5 € : 1500 € moins les 30,1% de prélèvement dus sur les revenus de l’épargne. Mme X aurait conservé la même somme correspondant à l’autre moitié des revenus imposés à 30,1%

- Avec FINANSOL, l’ONG reçoit non plus 1048,5 € mais 1.243,5 € (1.500€ moins les 17,1% de prélèvements). Les revenus alloués à Mme X sont eux toujours imposés à 30,1%. Elle percevra donc toujours 1.048,5 €.

- Notons que 66% des revenus nets versés à l’ONG ouvrent droit à une réduction de l’impôt sur le revenu (soit 820,71€ dans le cas de Mme X). Cette réduction passe à 75% si et seulement si l’ONG agît dans le domaine de l’urgence alimentaire et/ou sanitaire (soit 932,63 € dans le cas de Mme X).

Dons ouvrant droit à une réduction d’impôt de solidarité sur la fortune (ISF)

Par ailleurs, la loi TEPA du 21 août 200730 permet aux personnes qui effectuent des dons en numéraire ou en pleine propriété de titres cotés (dans ce dernier cas, le don reste taxable à l’impôt de plus value et la valeur des titres ainsi cédés doit être ajoutée au seuil annuel de cessions) en faveur d’organismes limitativement énumérés, dont les Fondation RUP, de bénéficier d’une réduction de leur ISF. Cette réduction s’élève à 75% du montant du don et est plafonnée à 50 K€31. L’excédent (au-delà des 50 K€) ne donne lieu ni à remboursement, ni à report.

En outre, ce mécanisme s’articule, sous réserve du respect de certaines conditions, avec d'autres régimes incitatifs. En particuliers, lorsque le don relève à la fois de la réduction d'ISF et de la réduction d'impôt sur le revenu, le redevable peut décider d'affecter la totalité du don exclusivement à la réduction d'impôt sur le revenu, ou exclusivement à la réduction d'ISF, ou encore décider d'en affecter une partie à la réduction d'ISF et une partie à la réduction d'impôt sur le revenu.

Le bénéfice de la réduction est subordonné à la condition que soient joints à la déclaration d'ISF les reçus délivrés par les organismes bénéficiaires des dons attestant du montant total et de la date des versements. Cette disposition a été appliquée pour la première fois à l’ISF 2008, pour les dons effectués entre le 20 juin 2007 et le 15 juin 2008.

Par ailleurs, l’article 141-l de la Loi de Modernisation de l’Economie adoptée le 4 août 2008 étend le bénéfice de la réduction d’ISF aux redevables qui effectuent des dons aux Fondations de Coopération Scientifiques, Partenariales et Universitaires lorsqu’elles répondent aux conditions fixées par l’article 200 du CGI.

Prenons un exemple:

M. et Mme SOLIDAIRE sont mariés et soumis à une imposition commune au titre de l’ISF et de l’IR.

Le 15 mai 2008, ils réalisent un don de 10.000 € à une Fondation Reconnue d’Utilité Publique (FRUP).

- HYPOTHESE 1 : ils décident d’affecter la totalité du don à la réduction d’ISF

Affectation ISF = 10.000€

Réduction ISF 2008 = 10.000 x 75% soit 7.500 €

- Coût réel du don = 2.500 €

- HYPOTHESE 2 : ils panachent les 2 mécanismes et décident de répartir leur don de la manière suivante

Affectation ISF = 4.000€

Réduction ISF 2008 = 4.000 x 75% soit 3.000 €

Affectation IR = 6.000€

Réduction IR 2009 = 6.000 x 66% = 3.960 €

- Coût réel du don = 3.040 €

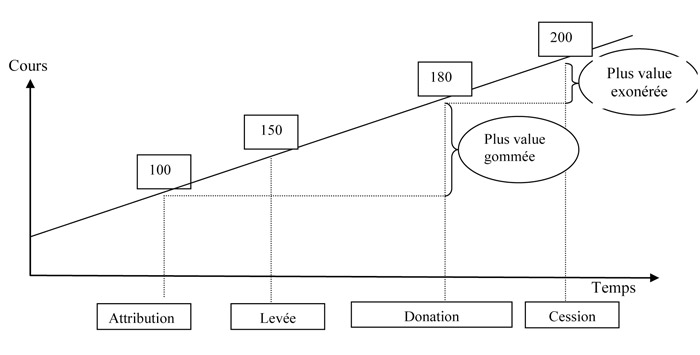

Donation avant cession d’actions issues de la levée de stocks options à une FRUP (libéralité par acte notarié)

Tous les plans de stocks options actuellement en cours et attribués avant le 20 juin 200732 font l’objet de déductions fiscales. Les titulaires de ces plans pourront donc, au moment de la levée des options et de l’achat effectif des actions (après un délai d’indisponibilité fiscale de 4 ans), utiliser le mécanisme de la donation par acte notarié au profit d’une Fondation Reconnue d’Utilité Publique, pour obtenir un double effet de levier :

- La défiscalisation totale des plus values d’acquisition : les droits de donations se substituent à l’impôt de plus value. Or, précisément, la FRUP est exonérée de tous droits de mutation titre gratuit s’agissant des dons qui lui sont consentis.

- La non-imposition des plus-values de cession lors de la vente des titres par la fondation : le gain constaté constitue en principe une plus-value taxable à 30,1%. Or, une fois de plus la FRUP n’est pas soumise à cet impôt : elle bénéficie d’une exonération d’impôt sur ses revenus patrimoniaux.

Autre avantage, il peut être stipulé que le remboursement de la dette d’exercice des options soit à la charge de l’organisme bénéficiaire. Les donateurs bénéficient par ailleurs de la réduction de leur IR à hauteur de 66% du montant net de la donation.

Prenons un exemple:

Donation puis cession de titres issus de la levée de stocks options avec transfert de charges

Dans cet exemple, notre donateur stock optionnaire procède à la levée de titres par un emprunt bancaire. Il décide d’en faire don à une Fondation RUP, sous réserve que celle-ci lui rembourse la dette ainsi contractée.

Dans ce schéma, la FRUP bénéficiaire de la donation (10 000 titres à 180 € soit 1,8 M€) prend en charge le financement de la levée (10 000 titres à 100 € soit 1 M€). Son montant vient donc diminuer la valeur de la donation, ramenée à 800 000 €, pour annuler le coût de la levée pour l’optionnaire.

Nota : il n’est tenu compte dans aucun des exemples des émoluments du notaire

1. Droits de donation se substituant à l’impôt de plus-value pour 10 000 titres en pleine propriété

- Valeur de la donation brute :

180 x 10.000 = 1.800.000 €

- Transfert de charges à la Fondation :

100 X 10.000 = 1.000.000 €

- Valeur de la donation nette :

1.800.000 – 1.000.000 = 800.000 €

- Base taxable (exonération)

= 0 €

- Droits de donations dus = 0 €

2. Imposition de la plus-value de cession constatée lors de la vente des 10 000 titres par la FRUP

- Plus-value : cours cession – cours donation

(200 - 180) x 10.000 = 200.000 €

- Taux d’imposition (exonération) = 0 %

- Impôt = 0 €

3. Conclusion :

- Coût fiscal pour le donateur = 0 €

- Coût fiscal pour la fondation = 0 €

- Don net à la FRUP

= 800.000 €

- Réduction d’impôt à hauteur de 66% du montant du don = 528.000 € (dans la limite de 20% du revenu imposable)

Intérêt du Don pour les Entreprises Mécènes

Droit à réduction d’impôt pour les dons réalisés par les entreprises

Les entreprises (qu’elles soient soumises à l’IS ou à l’IR) peuvent soutenir une action de mécénat ou financer leur propre fondation et ainsi réduire de leur impôt 60 % du montant de leur don dans la limite de 5 pour mille de leur chiffre d’affaires au cours d’un exercice.

Lorsque cette limite est dépassée, l’excédent peut donner lieu à une réduction de l’impôt de 60% au titre des 5 exercices suivants. Par ailleurs, les entreprises doivent vérifier que les structures qui reçoivent les fonds peuvent émettre des reçus fiscaux nécessaires pour bénéficier de l’avantage fiscal.

Prenons un exemple:

Une société innovante réalise 10 millions d’euros de chiffre d’affaires par an.

Elle peut verser 50.000 euros (5‰ du CA) à la fondation d’entreprise (à caractère scientifique) qu’elle crée.

Ainsi, elle bénéficiera de 30.000 euros de réduction d’impôt.

Régimes exceptionnels : mécénat culturel et trésor nationaux

Les entreprises (à l’IS uniquement) disposent de nombreux avantages fiscaux pour leurs actions de mécénat, en particulier dans le domaine culturel et artistique. Ces avantages concernent :

- Le financement d’un trésor national acquis par l’Etat

Elles peuvent aider l’Etat à acquérir une oeuvre déclarée « trésor national »33 et bénéficier ainsi d’une réduction d’impôt égale à 90% du prix d’achat sans pouvoir toutefois dépasser 50% du montant de l’impôt dû par l’entreprise au titre de l’exercice en cours.

- L’achat d’un trésor national

L’entreprise qui acquiert un tel objet (dans l’hypothèse ou celui-ci n’a pas fait l’objet d’une offre d’achat préalable de l’Etat) bénéficie d’une réduction d’impôt de 40% du prix d’acquisition sous réserve du respect d’un certain nombre de conditions qui encadre ce bien (le bien doit être placé sous contrôle de l’Etat, en dépôt auprès d’un musée de France par exemple, pendant un délai minimum de 10 ans sans pouvoir être cédé).

- L’acquisition d’oeuvres d’artistes vivants

Elles peuvent se porter acquéreur d’oeuvres d’art contemporain et bénéficier ainsi d’une réduction annuelle égale à 20% du prix d’achat reportable pendant 5 ans dans la limite de 5 pour mille du chiffre d’affaires de l’année.

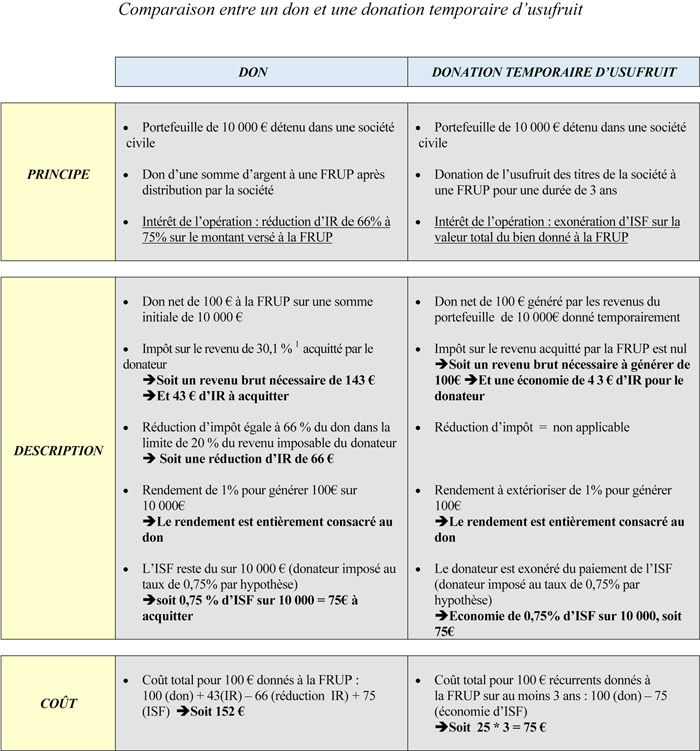

Intérêt de la donation temporaire d’usufruit à une FRUP

Dans le cadre de l’accompagnement de projets d’utilité publique déjà organisés, il est possible de réaliser une donation temporaire d’usufruit*.

Cette opération partant d’une véritable intention libérale consiste transférer des revenus de l’actif concerné (immeuble, portefeuille de valeurs mobilières, etc.) à une fondation habilitée pour une durée déterminée.

Ces revenus n’entrent donc plus dans l’assiette ISF du donateur et la fondation percevra directement les fruits de cet actif (dividendes, revenus fonciers, etc.) en franchise de droits.

Objectifs Recherchés

- Assurer à une fondation un flux de revenus stable et récurrent sur plusieurs années.

- Eviter de recevoir des revenus taxables dont seul le montant net fiscal pourra être reversé à la fondation.

- Actifs concernés : tout actif productif de revenus, notamment immeuble locatifs, portefeuilles financiers, participations dans une société…

- La durée est déterminée au moment de la constitution du démembrement mais ne peut être inférieure à 3 ans.

Fiscalité de l’opération

La donation est exonérée de droit de mutation à titre gratuit dès lors que la fondation est reconnue d’utilité publique34.

Les revenus patrimoniaux perçus par la fondation sont imposables suivant le régime d’imposition des organismes non lucratifs :

- Les Fondations Reconnues d’Utilité Publique et les Fondations Abritées ont été exonérées de ces impôts par la loi de finances du 30 décembre 2004.

- Les fondations d’entreprises paient des impôts sur les revenus de leurs placements à des taux plus ou moins aménagés en fonction des types d’actifs :

- Imposition à 24% des produits de contrats de capitalisation et des revenus de valeurs mobilières étrangères,

- Imposition à 10% des revenus obligataires émis depuis 1987 et des produits des titres de créances négociables,

- Exonération des plus-values sur titres et des dividendes des sociétés françaises.

Pour le donateur, l’actif concerné sort de la base imposable à l’ISF pendant la durée de l’usufruit temporaire, puisque le nu-propriétaire n’est pas redevable de l’ISF (article 885G, al 1 du CGI)

En tant que personne morale, la fondation titulaire de l’usufruit n’est pas redevable de l’ISF (article 885C du CGI).

Critères pour l’accès aux avantages fiscaux

Conformément aux dispositions de l’article 885 G du CGI, en cas de démembrement de propriété, la valeur d’un bien dont l’usufruit fait l’objet d’une donation temporaire n’entre plus dans l’assiette de l’ISF pendant la période de dessaisissement. Toutefois, si la transmission s’avère fictive ou si elle a pour but exclusif d’éluder l’ISF, l’administration se réserve le droit de mettre en oeuvre la procédure de répression des abus de droit.

Afin d’éviter des opérations abusives, elle a décrit dans une instruction du 6 novembre 200335 les conditions dans lesquelles une telle donation peut être effectuée au profit d’une organisation reconnue d’utilité publique.

Ainsi, la transmission doit :

- prendre la forme d’une donation par acte notarié,

- être réalisée au profit d’organismes d’intérêt général habilités à recevoir des donations :

- fondations et associations reconnues d’utilité publique,

- associations cultuelles ou de bienfaisance autorisées à recevoir des dons et legs,

- établissements publics des cultes reconnus d’Alsace-Moselle,

- établissements d’enseignement supérieur ou artistique à but non lucratif agréés.

- être effectuée pour une durée d’au moins trois ans,

- porter sur des actifs contribuant à la réalisation de l’objet de l’organisme donataire.

Naturellement, les droits de l’usufruitier doivent être préservés en tout état de cause (par exemple, aucune disposition ne doit prévoir la possibilité d’un prélèvement du nu-propriétaire sur les fruits).

Autres mesures existantes : biens faisant l’objet d’un prêt à usage ou commodat*

Dans les fondations, les biens objets de commodats sont en général des ensembles immobiliers affectés à des activités dont les propriétaires ne souhaitent pas, pendant la durée du commodat, assurer eux-mêmes la gestion. Ils se contentent de contrôler l’utilisation du bien et la manière dont les charges d’entretiens sont assumées. Mais la valeur du bien prêté doit être incluse dans l’assiette de l’ISF due par le prêteur, qui en demeure le propriétaire.

Effectivement, comme le prêt à usage ou commodat* de l’article 1875 du Code civil n’entre pas dans le champ d’application de l’article 885 G du CGI, c’est le propriétaire du bien prêté qui doit comprendre ce bien dans son patrimoine taxable. Ici aussi l’administration a indiqué qu’elle se réserve la possibilité de contrôler le but recherché par les parties.

__________________________________________________

29. Le dispositif qui s'appliquera pour l'impôt sur le revenu payable en 2010, prévoit que le montant total des réductions ou crédits d'impôt sera limité à 25.000 euros, plus 10 % du revenu imposable du foyer fiscal.

30. Cf. Annexe 10 : article 885-0 V bis A du CGI modifié par la loi n°2008-776 du 4 août 2008.

31. Ce plafond de déduction est commun avec la réduction liée aux investissements au capital des PME ou souscriptions de parts de FIP, FCPR, FCP.

32. En revanche, les donations d’actions issues d’options attribuées depuis le 20 juin 2007 font l’objet d’une imposition des plus-values d’acquisition.

33. Une oeuvre déclarée "trésor national" est une oeuvre n’ayant pas obtenu de certificat de libre circulation et donc interdite de sortie du territoire.

34. Cf. Annexe 9 : article 795 du CGI.