4.2. Optimisation pré-OBO

Comme nous l’avons déjà évoqué à plusieurs reprises, les schémas d’OBO sont avant tout des opérations qui répondent à des objectifs patrimoniaux pour les dirigeants possédants. Ainsi, la mise en place d’une telle opération peut constituer pour le chef d’entreprise une excellente opportunité pour réfléchir à la structuration de son patrimoine privé. Dans un souci de concision, nous nous limiterons à deux aspects qui nous paraissent important, d’une part les réflexions que l’on peut mener autour du régime matrimonial et d’autre part, les modes de détention pertinents pour l’immobilier d’entreprise.

4.2.1. Réflexion autour du régime matrimonial

Dans notre cas les époux Ducash sont mariés sous le régime de séparation de biens. C’est un cas très classique pour les entrepreneurs qui très souvent au moment de la création de leur société souhaitent séparer leur patrimoine de celui de leur épouse, notamment en cas de défaillance de l’entreprise. Au stade de la création, il s’agit avant tout d’une mesure de protection.

Néanmoins, quelques années plus tard lorsque l’entreprise est mature, pérenne et devient un actif prépondérant dans le patrimoine global des époux, ce régime matrimonial présente plusieurs contraintes. D’une part, en cas de décès prématuré de l’époux entrepreneur, l’épouse survivante risque de recevoir une faible part de la succession (elle a vocation au ¼ en pleine propriété ou à 100% de l’usufruit mais il faut être vigilant à la base sur laquelle s’appliquent ces ratios notamment en cas de donations préalables ou d’existence d’un légataire universel), d’autre part en matière de transmission vers les enfants Madame ne pourra pas contribuer pleinement à des donations partages éventuelles.

Ainsi, il est possible d’améliorer le régime matrimonial des époux (séparation de biens) en y ajoutant une clause de société d’acquêts. En faisant cela, les époux vont créer une communauté de biens pour laquelle ils définiront le contenu et les règles de gestion. Dans notre cas, M. Ducash pourra apporter tout ou partie de ses biens personnels à la société d’acquêts et définir que celle-ci sera attribuée au conjoint survivant en cas décès.

Pour affiner encore cette stratégie, nous pouvons adjoindre au régime matrimonial une clause de reprise des apports à la communauté des biens propres en cas de divorce. Il s’agit de la « clause alsacienne » qui a été validée par la loi du 13 juin 2006. Auparavant cette clause de reprise des apports était inapplicable puisque prévalait la législation du divorce (31).

Ainsi en mettant en oeuvre ces modifications sur son régime matrimonial, M. Ducash sécurisera la position de son épouse et il pourra bénéficier des abattements maximaux en matière de droits de mutation à titre gratuit s’il souhaite transmettre à ses enfants. Enfin, la « clause alsacienne » introduite dans le contrat de mariage, permettra à l'époux apporteur de reprendre, en cas de divorce, les biens antérieurement apportés à la communauté. Elle répond donc à une véritable attente des époux qui souhaitent conditionner la protection de leur conjoint au maintien de leurs relations matrimoniales.

4.2.2. Sortir l’immobilier d’entreprise dans une SCI

4.2.2.1. Les raisons qui conduisent à scinder l’immobilier d’entreprise de la société d’exploitation

Souvent pour des raisons historiques, dans de nombreuses sociétés familiales, l’immobilier d’entreprise est détenu par la société. Or la dissociation des actifs immobiliers de la société ellemême peut s’avérer beaucoup plus avantageuse (32).

Tout d’abord, les actifs immobiliers détenus par la société sont souvent mal valorisés par les différentes techniques utilisées pour évaluer les entreprises.

Pour illustrer ce phénomène, prenons le cas d’une société détenant un bien immobilier pour une valeur de 1M€ et générant une rentabilité locative de 7% soit 70 000 €.

-

Cas 1 : le bien est détenu par la société.

La technique la plus utilisée pour valoriser les petites entreprises est le multiple d’EBIT ou d’EBITDA. Pour la clarté de l’exemple, nous raisonnerons sur le multiple d’EBITDA que nous supposerons égal à 5.

|

Ainsi : |

-

Cas 2 : le bien est loué par la société.

|

Dans ce cas, nous aurions : |

Ainsi, la sortie de l’immobilier d’entreprise entraînera une diminution de la valeur d’entreprise de 350 000 €.

La méthode des multiples intègre donc l’immobilier dans la valorisation de la société pour un peu plus d’un tiers de sa valeur. Ainsi, l’entrepreneur aura tout intérêt à scinder ses actifs immobiliers de la société car ils seront mal valorisés dans ce cadre.

Deuxièmement, une telle opération de scission va permettre au dirigeant de se constituer un patrimoine personnel dont le sort ne sera plus lié à celui de la société d’exploitation notamment en cas de défaillance de celle-ci. Même si dans ce cas, une action en confusion de patrimoine par les créanciers reste possible, en isolant l’immobilier, l’entrepreneur aura fortement diversifié son risque.

Enfin, les revenus provenant de la location du bien immobilier sorti de la société pourront constituer une source de rémunération non négligeable pour le dirigeant notamment lorsqu’il aura cessé son activité professionnelle et cédé son entreprise à l’issue de l’OBO.

4.2.2.2. Les alternatives techniques pour le dirigeant

Classiquement, quand un entrepreneur souhaite sortir de l’immobilier d’entreprise pour le transférer dans sa sphère privée, il utilise une SCI (33). Cette dernière présente surtout un intérêt en matière de transmission vers les enfants. En effet, pour exploiter au mieux les abattements sur les DMATG (Droits de Mutation à Titre Gratuit), il est plus facile de donner des parts de SCI qu’une quotepart indivise d’un bien détenu en direct.

Ainsi, la SCI va acheter le bien à la société d’exploitation en ayant recours à l’endettement bancaire. Nous retrouvons ici le levier financier et fiscal comme pour une opération d’OBO. Pour optimiser pleinement le montage, nous devons nous poser la question du régime fiscal de la SCI sachant qu’il y a deux alternatives possibles :

La SCI à l’IR

- Les revenus sont imposés au niveau des associés dans la catégorie des revenus fonciers. Ils s’ajoutent donc aux autres revenus perçus par les associés et sont soumis au barème progressif de l’impôt sur le revenu (souvent 40% pour les chefs d’entreprises) et aux contributions sociales (12,1%).

- Il est possible de déduire fiscalement des revenus les intérêts liés à la dette d’acquisition (levier fiscal) ainsi que certaines charges.

- En matière d’impôt de plus value, c’est le régime des particuliers qui s’applique à savoir une fiscalité globale de 30,1% sur le montant de la plus value. Cette fiscalité globale correspond à 18% provenant de l’impôt de plus-value et 12,1% de contributions sociales. Néanmoins, les particuliers bénéficient d’un abattement de 10% par an au-delà de la cinquième année de détention. Ainsi, à partir de 15 ans, la plus value de cession est totalement exonérée.

La SCI à l’IS

- Les revenus sont imposés au niveau de la société au taux de 33,33% (taux réduit à 15% pour les 38 120 premiers euros de bénéfices et sous réserve que le chiffre d’affaires soit inférieur à 7,630 M€).

- Il est possible de déduire fiscalement des revenus les amortissements du bien, les intérêts liés à la dette d’acquisition (levier fiscal) ainsi que certaines charges. Ainsi, grâce à la déductibilité des amortissements, la fiscalité sur les revenus sera extrêmement faible.

- En revanche, en matière d’impôt de plus value, il n’y aura aucun abattement. Ainsi, la plus value sera calculée par la différence entre la valeur de vente du bien et sa valeur nette comptable (valeur d’acquisition diminuée des amortissements pratiqués). Cette plus value sera fiscalisée au taux d’IS de 33,33%.

- Les bénéfices distribuables au sein de la SCI seront taxés au moment de leur distribution aux associés.

Au vu des caractéristiques des deux régimes fiscaux évoqués cidessus, on comprend aisément tout l’intérêt de la SCI à l’IS pendant la période d’amortissement du bien et tout l’intérêt de la SCI à l’IR au moment de la vente du bien.

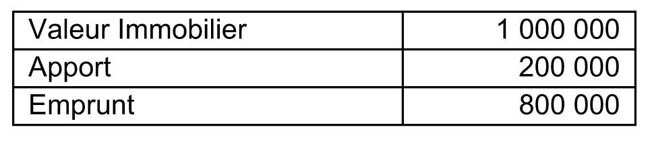

Pour illustrer cela, basons-nous sur un exemple chiffré avec les hypothèses suivantes :

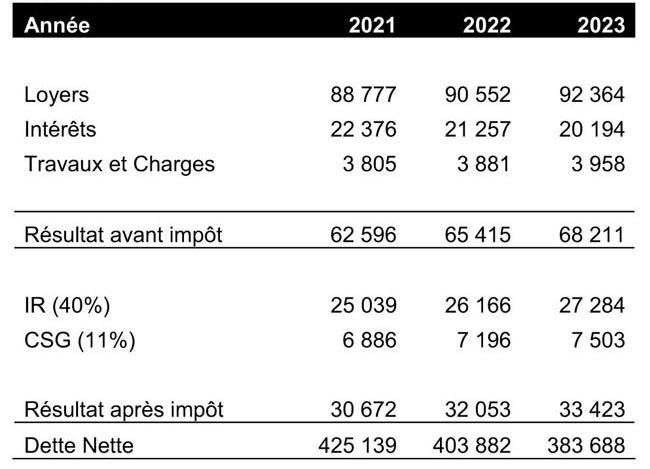

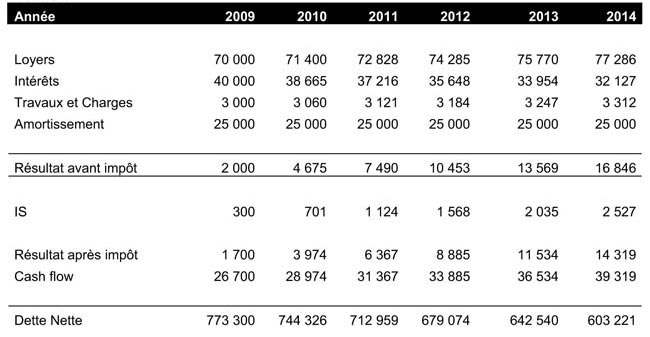

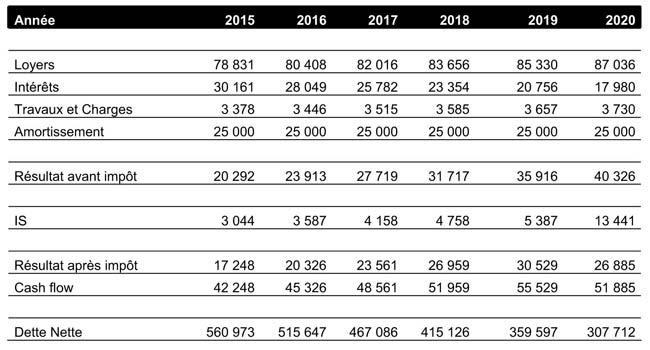

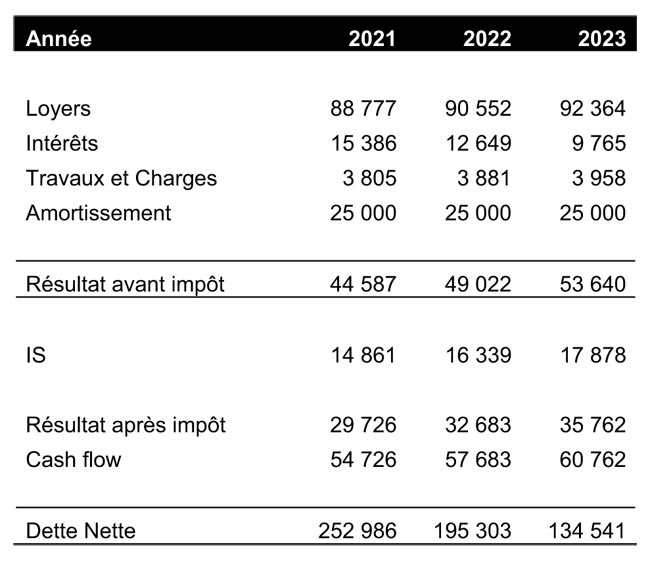

Tableau comparatif des flux financiers et de la dette nette entre une SCI à

l’IR et une SCI à l’IS

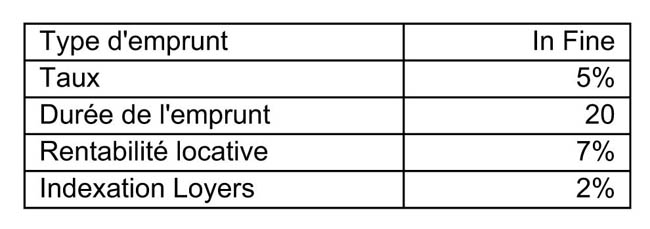

SCI à l'IR

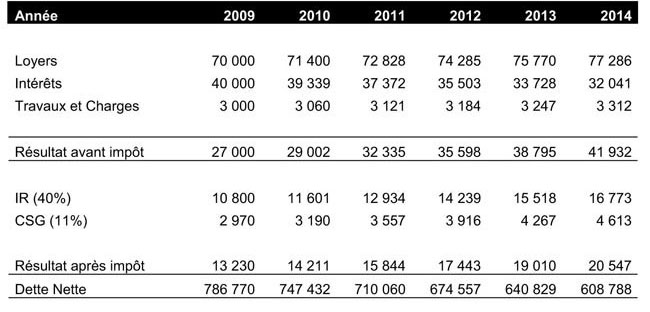

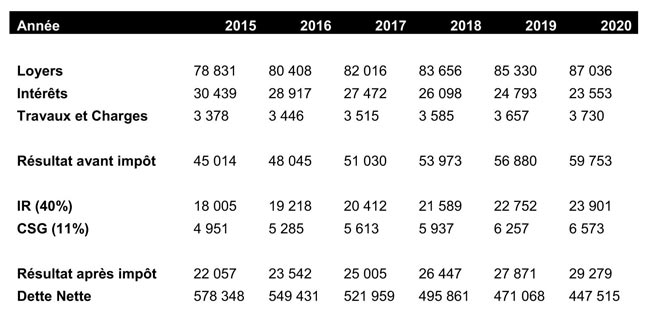

SCI à l'IS

Ainsi, on observe qu’à horizon 15 ans, la dette nette ressort à 135 k€ dans le cas de la SCI à l’IS contre 384k€ dans le cas de la SCI à l’IR soit un gain de 249k€.

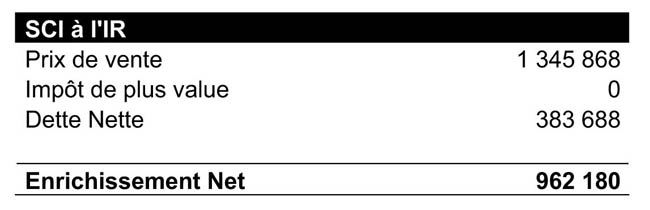

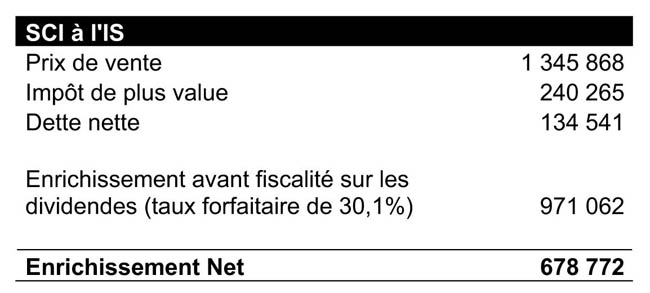

Examinons maintenant le cas de la cession au bout de 15 ans de détention :

Contrairement au cas précédent, la SCI à l’IR permet de dégager 962k€ à la revente contre 679k€ pour la SCI à l’IS soit un delta de 283k€.

L’idéal serait donc de combiner les avantages de la SCI à l’IS pendant la période d’amortissement et les avantages de la SCI à l’IR au moment de la cession. Ceci est possible au travers d’un montage que nous ne développerons pas ici mais qui consiste à vendre l’usufruit temporaire (15 ans par exemple) du bien immobilier à une SCI à l’IS et la nue propriété à une SCI à l’IR. Ainsi, on optimise pleinement le schéma de détention pour le chef d’entreprise.

Au-delà de ce schéma nous aurions également pu parler du régime fiscal peu connu mais très avantageux de la location équipée pour les biens professionnels.

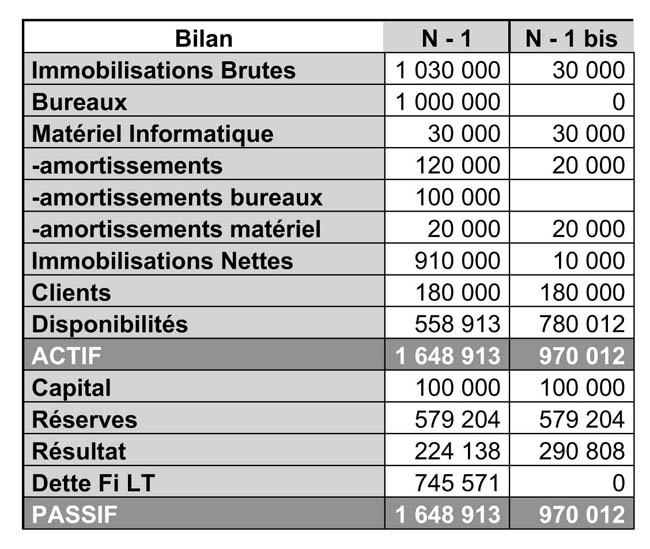

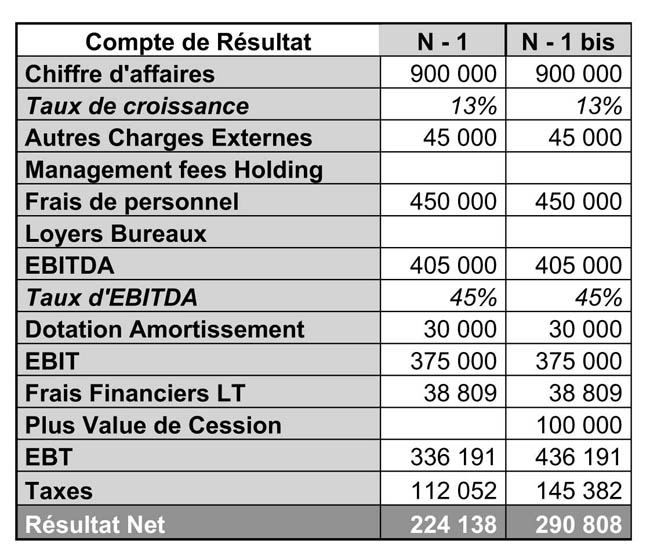

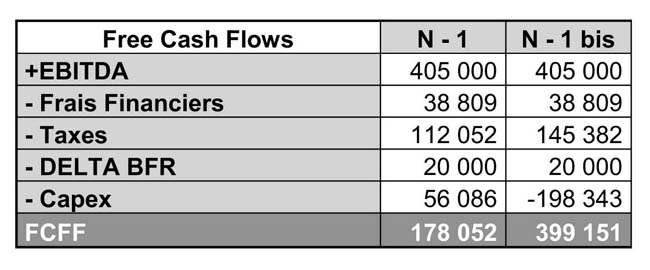

Dans le cas de la société de Jean Ducash, si nous sortons l’immobilier de bureaux, les comptes de la dernière année seraient modifiés de la manière suivante :

31. Sylvie Lerond – Avocate – CMS Francis Lefebvre. « La loi du 24 mai 2004 introduit une distinction entre les avantages matrimoniaux qui prennent effet au cours du mariage (tel l'apport à la communauté de biens personnels à l'un des époux) et ceux qui prennent effet à la dissolution du régime matrimonial (telle une clause d'attribution de la communauté au conjoint survivant ou une clause de préciput permettant l'attribution d'un bien déterminé à l'époux survivant). Les avantages matrimoniaux qui prennent effet au cours du mariage sont maintenus, à l'instar des donations de biens présents entre époux. Ceux qui prennent effet à la dissolution du régime matrimonial sont révoqués de plein droit sauf volonté contraire de l'époux qui les a consenties ».

32. Franck Fougerat – Immobilier et transmission d’entreprise – MBA Capital.

33. SCI – Société Civile Immobilière.